Quanto sei disposto a spendere per un bulbo di Tulipano? Probabilmente non molto, al giorno d’oggi. Tuttavia nel diciassettesimo secolo nei Paesi Bassi, alcune tipologie di bulbi di Tulipani erano venduti al prezzo di una casa, il più costoso arrivò fino a costare 5.500 fiorini d’oro. Incredibile, vero?

La Tulipomania è stata la prima bolla speculativa documentata della storia, ed è un classico esempio di come alcuni investitori tradizionali abbiano potuto perdere il senso della ragione divorati dall’illusione di profitto.

Bolla speculativa dei tulipani: cosa accadde?

Tutto ebbe origine nel tardo 1500, quando nei Paesi Bassi Carolus Clusius, un botanico locale, iniziò a coltivare tulipani presso l’Università di Leida. Un giorno, mentre stava lavorando nel suo giardino botanico, notò che alcuni petali di questo fiore iniziavano a cambiare colore, creando un pattern unico alquanto interessante.

Come conseguenza, altri botanici locali e appassionati iniziarono a manifestare interesse nell’acquistare questi tulipani multicolore, dando vita a una compravendita di questi fiori. Con lo spargersi della voce, sempre più persone iniziarono ad essere interessate. L’interesse era talmente elevato da far nascere la figura del broker di tulipani con lo scopo di facilitarne il commercio agli investitori.

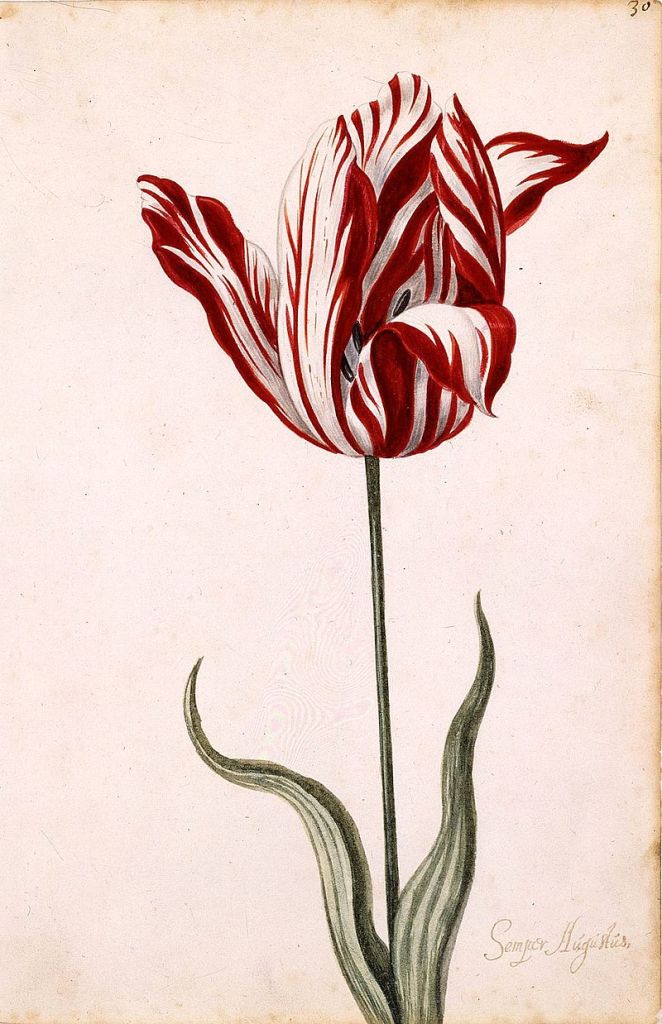

A metà del 1620, i prezzi per questi tulipani iniziarono a raggiungere livelli straordinari. Addirittura, alcuni investitori erano disposti a barattare i loro immobili per un bulbo di tulipano altamente ricercato come il Semper Augustus.

I petali di questo fiore riprendevano il rosso e il bianco e richiamavano il motivo dei bastoncini di zucchero. Alla fine del 1637, quasi chiunque era stato travolto dalla follia e i prezzi raggiunsero livelli astronomici.

Fonte e copyright: The Elliot Wave Theorist, CNN in data 20 luglio 2017. The Elliot Wave Theorist detiene il copyright di tutti i dati, dell’illustrazione. Il materiale fornito non costituisce un consiglio professionale. Le informazioni riportate sono considerate affidabili ma Alpha4All non ne garantisce la completezza e accuratezza.

Successivamente, nello stesso anno, dopo che alcuni investitori iniziarono a vendere i loro tulipani per trarne profitto, i prezzi iniziarono a diminuire. Con un ribasso dei prezzi, sempre più persone decisero di vendere i propri titoli in questi fiori.

Oltre a chi aveva venduto per guadagnare, iniziarono a vendere anche gli altri commercianti, i quali cominciarono ad essere nervosi e ad aver paura di un declino nei prezzi dei tulipani fino al collasso.

In un breve periodo di tempo, si era disseminato il panico. Le persone sembravano tornate alla realtà, e iniziarono a vendere tutto il loro inventario a qualsiasi prezzo. In questa fase, il Governo Olandese provò a intervenire per mitigare danni e perdite.

Tuttavia, questo intervento è servito a ben poco in quanto molte famiglie persero i risparmi di una vita intera durante il collasso.

5 Lezioni di Investimento dalla bolla speculativa dei tulipani

Le bolle speculative del passato offrono davvero molti spunti di riflessione, in quanto i comportamenti umani tendono a ripetersi, complici anche i bias cognitivi evidenziati dalle più recenti scoperte in ambito neuroscientifico e di finanza comportamentale.

Cosa possiamo imparare allora dalla bolla speculativa dei Tulipani? Ecco 5 lezioni che secondo noi possono essere utili da ricordare per trader e investitori.

1. I mercati sono spesso irrazionali

La prima lezione che possiamo ricavare dalla Tulipomania è che il mercato a volte può essere estremamente irrazionale. Il comportamento “da gregge” degli investitori è parzialmente responsabile di questo, anche se gli speculatori possono svolgere un ruolo più incisivo.

2. Guarda i fondamenti

La seconda lezione implica che la scelta di ignorare i fondamenti del mercato finanziario è a nostro rischio e pericolo. Qualsiasi bene ha il valore che produce e nient’altro. I mercati possono diventare irrazionali a volte e i prezzi dei beni possono eccedere il loro valore intrinseco. Tuttavia, prima o poi, il prezzo di qualsiasi bene tornerà a rispecchiare il suo vero valore.

Questo non significa affermare che le bolle speculative siano del tutto negative. Molte persone, infatti, hanno guadagnato con queste bolle speculative. Tuttavia, si sono presi molti rischi. La possibilità di guadagnare può essere alta così come la possibilità di perdita. In più, le perdite in cui incorre la maggioranza degli investitori sono di gran lunga maggiori dei guadagni di pochi individui.

3. Reagisci con buon senso

La terza lezione riguarda la nostra reazione. Gli investitori tendono a pensare che ci saranno sempre dei compratori a cui poter vendere a un prezzo maggiore del costo d’acquisto. Può sembrare vero perché sono in molti a farlo, ma ciò è senza dubbio scorretto. Quando i prezzi vanno oltre la disponibilità degli investitori, non ci saranno più compratori e i prezzi inizieranno a calare drasticamente. Se vuoi capire meglio queste dinamiche puoi partire da questo video delle Basi del Trading.

4. Evita la fretta

La quarta lezione prevede di evitare di buttarsi frettolosamente negli investimenti senza conoscerne i fondamenti. Gli investitori devono essere a conoscenza di alcune cose fondamentali quando investono sui mercati finanziari, come il suo rischio, i tipi di operatività, l’orizzonte d’investimento ecc. Non acquistare mai un bene solo perché è bello da avere nel tuo portafoglio o perché i tuoi simili, di cui hai alta considerazione, hanno investito in esso. Pensa sempre con la tua testa, analizza la tua situazione e l’investimento.

5. basarsi sul timing funziona?

La lezione finale riguarda la propensione degli investitori a basarsi sul timing di mercato. “Cronometrare” il mercato significa provare a indovinare quando il mercato raggiungerà o ha raggiunto il picco più alto o più basso e decidere di conseguenza. È inutile dire che basare i propri investimenti sul timing è quasi impossibile. Nella Bolla dei Tulipani, molti nuovi operatori hanno fatto lo stesso. Hanno dedotto che ci fosse un’ulteriore possibilità di aumento dei prezzi e hanno continuato a comprare e ad accumulare. Nel momento in cui non c’erano più compratori, il loro intero inventario ha perso totalmente valore.

Vuoi approfondire questi argomenti? Scopri come questi aspetti possono influenzare le tue performance sui mercati e come superali con il Kit Supera i tuoi Bias Cognitivi.